【やはり優秀】ドルコスト平均法のデメリットとそれでも優れている理由

投資をしている多くの人知っていると思いますが、ドルコスト平均法は

「一定期間ごとに、一定金額で、同じ投資対象を購入していく投資方法」

のことを言います。

価格が高い時には少なく、価格が安い時には多く購入できるため、購入価格の平準化をすることができ、リスクの低減ができるというものです。

S&P500などの優秀な指数に連動したインデックスファンドに、長期間ドルコスト平均法での積み立て投資をすることは、投資の王道であり最適解の一つとも言われています。

しかし、ドルコスト平均法も万能ではなく、大きなデメリットもあります。

<デメリット~上昇相場ではリターンが一括投資に劣る~>

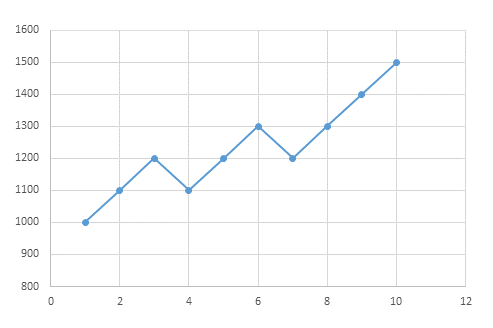

1回1万円ずつ、10回に分けて合計10万円をドルコスト平均法で購入した場合、購入口数は以下の通りです。

| 1回目 | 2回目 | 3回目 | 4回目 | 5回目 | 6回目 | 7回目 | 8回目 | 9回目 | 10回目 | 合計 |

| 10口 | 9.09口 | 8.33口 | 9.09口 | 8.33口 | 7.69口 | 8.33口 | 7.69口 | 7.14口 | 6.67口 | 82.36口 |

0回目の時の価格は1500円なので

1500円×82.36口=123540円

となります。

1回目の時に一括で10万円分購入していたら100口なので

1500円×100口=150000円

となります。

このように上昇相場の時はドルコスト平均法よりも、最初に一括で購入した方がリターンを大きくできていることがわかります。

もしまとまった投資資金を用意できるのであれば、ドルコスト平均法で投資するよりも、最初に一括で投資した方がいいという事になります。

「いやいや、上昇相場ばかりじゃなくて、下降相場もある」

「それは短期的な投機的な話で、長期の積立投資には当てはまらない」

このように思われる人は多いのではないでしょうか。

その通りなのですが、そこに少し落とし穴があるのです。

実はそもそもインデックスファンドへの長期投資が最適解とされるのは、市場平均(経済)は長期間で見ると右肩上がりであることが前提です。

もちろん未来のことはわかりませんが、少なくともこれまでの歴史ではそうでした。

ですから、今後も市場平均は長期間で見ると右肩上がりの可能性が極めて高いということでインデックスファンドの長期投資が最適解とされています。

例えば最強の指数とも言われるS&P500は、過去100年や200年のうち、どの20年間を切り取ったとしても、その20年間の実質リターンは年率6~7%になります。

単年では大きなプラスもマイナスもありますが、20年という長期でみると実質年利6~7%の右肩上がりの推移をしているという事です。

つまり、インデックス投資の対象の市場平均を長期の視点で見た場合、基本的には上昇相場だということなのです。

そしてそれを前提としているからこそ、インデックスファンドへの長期投資が最適解となるのです。

上昇相場なのであれば、投資資金があればドルコスト平均法よりも一括投資した方がリターンは大きくなります。

そして長期で保有することによって投機ではなく投資になります。

ということで最初からまとまった投資資金がある場合については、インデックスファンドへの長期投資は、ドルコスト平均法ではなく一括投資の方が優れていることになります。

ドルコスト平均法の方が優れているというとしたら、それはインデックスファンドへの長期投資において、長期的に見たら右肩上がりであるという前提を否定することになってしまい、矛盾してしまうということなのです。

<それでもドルコスト平均法が優れている理由>

このように長期投資の前提に基づいて考えると、ドルコスト平均法は合理的ではなくなってしまいます・・・・・

しかしそれでもドルコスト平均法は優れていると思います。

そして個人投資家にはやはりお勧めの手法です。

実際に私もドルコスト平均法でインデックスファンドへ投資しています。

一括購入の方がリターンは大きくなるのに、なぜドルコスト平均法を用いるのかというと、一言で言ってしまえば「気休め」です。

「は?お前何言ってんの?」

という声が聞こえてきそうですが・・・・

実はこれ、とても大切だと思います!気休めをなめちゃいけません!!

気休めと言ってしまうとちょっと言い過ぎかもしれませんが、長期投資においてはメンタルこそが非常に大きく関係します。

仮に資金を全額一括で突っ込んだとします。

価格の変動が気になって仕方なくなるのは想像がつくのではないでしょうか。

もし大きく下がったとき、自分の資産が大きく目減りして冷静でいられないかもしれません。

ドキドキして眠れなくなってしまうかもしれません。

どうでしょうか?

なんとなく想像つきませんか?

お勧めはしませんが、大きな金額を一括で突っ込んでみたらわかります。

でもやらないほうがいいです・・・・・

それに対してドルコスト平均法のように積み立てていくのであれば、割と気軽に機械的に買っていきやすいです。

ネット証券で積立設定をしてしまえば、自動で積み立ててドルコスト平均法を実践もしてくれます。

また、サラリーマンのように定期的に収入を得られる場合は、その中から毎月預金するようなイメージで定額を投資していくのも、精神的にも労力的にも楽だと思います。

損得以上に、個人投資家にとってドルコスト平均法は精神的に付き合いやすい投資方法です。

<投資成績の良かった人>

1位 亡くなっている人

2位 投資している事を忘れている人

フィデリティの調査結果です。

結局はほったらかしにしている人こそ投資成績が良いのですから、焦らず動じず忘れているくらいの感覚で淡々と投資を続けていくことが大切です。

下がったときにパニックになって売ってしまうから個人投資家のほとんどが負けてしまうのです。

無理なく続けられる方法で長期的に継続しさえすれば、高い確率でリターンが返ってきます。

最も重要なことは「やめないこと」なのです。

つまり、やめずに長く無理なく続けられる方法は、個人投資家にとって非常に有効なのです。

そのような意味でドルコスト平均法は個人投資家にとって最適な投資方法だと思います。