【知っておくべきこと】株式は債券よりリスクが低い?

投資においてアセットアロケーション(資産配分)は非常に重要です。

投資のリターンは8~9割がアセットアロケーションによって決まると言われています。

(アセットアロケーションについては「アッセットアロケーションを決めよう」参照)

このアセットアロケーションにおいて最も一般的に用いられるのが「株式」と「債券」です。

株式と債券の保有割合をどのくらいにするかは、とても頻繁に議論に上がります。

よく言われる株式と債券の割合の指標としては以下のようになります。

株式の割合 = 100 - 年齢 (%)

債券の割合 = 年齢 (%)

25歳の人なら株式75%、債券25%となります。

70歳の人なら株式30%、債券70%となります。

基本的に株式の方が高いリターンを期待できる反面リスクも高いため、リスク許容度を高く取れる年齢が若い人が株式の割合が高くなっているということですね。

もちろん収入や家族構成など様々なリスク許容度に関する要素も絡んできますので、年齢だけで決めるのは無理がありますが一つの参考にはなるかもしれません。

しかし実は「長期投資」という前提に立つと、株式はハイリスクハイリターンで債券はローリスクローリターンという一般的に言われるこの常識が変わってきます。

どういうことか説明していきます。

<株式・債券のリスクとリターンと投資期間>

基本的には株式も債券も短期的に見るとリターンの振れ幅(プラスもマイナスも含めて)は大きいですが、長期になればなるほどリターンの振れ幅は小さくなり、平均のリターンに収束していきます。

これを「平均回帰性」といいます。

長期投資は、この平均回帰性を基に成り立ちます。

短期的な値動きは無視して長期的に株式や債券を保有する長期投資は、収束した平均のリターンを得ることを目的としています。

では株式と債券のリターンの振れ幅は、投資期間によってどのように変化していくか見てみましょう。

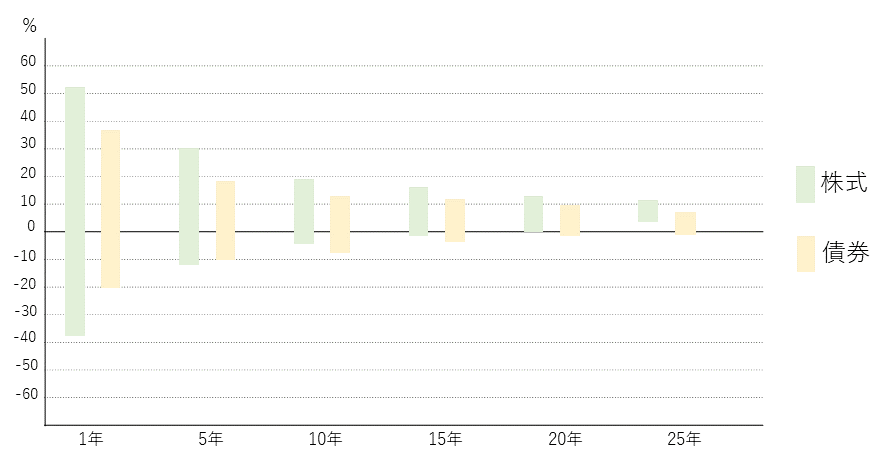

下に示すグラフは株式と債券の収益率変動幅です。(インフレ調整後)

チャールズ・エリス著「敗者のゲーム」のグラフを参考に作成しています。

このグラフから1年という期間で見た場合、株式の収益率は最高で53.4%プラスのリターン、最悪では37.3%マイナスのリターンとなっています。

このように1年という短い期間で見ると収益率の変動幅は非常に大きくなります。

しかし、5年10年15年20年25年と期間を長くしていくにつれて変動幅は小さくなっていきます。

平均回帰性ですね。

株式と債券を比べてみましょう。

リターンの最高値はどの期間をとっても株式の方が大きくなっています。

これは当然と言えば当然ですね。

株式は債券に比べてハイリスクハイリターンと言われていますから、リターンが大きくなるのは誰もが違和感なく受け入れられると思います。

しかし、ここで最も注目していただきたいのは最高値ではなく最悪の時の値です。

投資期間が10年の時は、最悪の場合は株式も債券もマイナスではありますが、そのマイナスの大きさが株式の方が小さくなっています。

15年でも同様のことが言えます。

20年になると、債券の最悪の値はマイナスであるのに対して、株式はほぼ0になっています。

さらに投資期間を25年に延ばした場合は、債券の最悪の値は依然マイナスであるのに対して、株式は最悪の値ですらプラスに転じています。

このデータは非常に興味深く、長期投資をする上でとても重要なデータになります。

株式と債券を比べた場合

「ハイリスクハイリターンの株式」

「ローリスクローリターンの債券」

これは投資をしている人にとっては一般的に常識的な事として認識されていると思いますが、実はインフレ率を考慮して10年以上の長期で見た場合には、過去の統計からは株式の方がハイリターンであるにも拘らず、ローリスクだということなのです。

但し、1年や5年などの短い期間で見た場合には、債券の方がローリスクであると言えます。

<長期投資には債券よりも株式>

ここまで見てきたことから、長期投資においては債券に比べて株式の方が大きなリターンを期待できるだけでなく、リスクも小さいことがわかります。

さらに、債券のメリットとしては変動幅が小さいことがありますが、長期で見た場合は株式の変動幅も非常に小さくなり、債券の変動幅とほぼ変わらなくなります。

つまり長期投資を前提とした場合、過去の統計データにおいては債券よりも株式への投資が優れているということになります。

もちろん今までと今後が同じという保証はありませんし、長期投資の終盤で投資期間が短くなってリスク許容度が下がってきたときなどは、リスクの低減としての債券の役割は重要であることも間違いないと思います。

しかし今後まだ長い投資期間を残していて長期投資を前提にしている場合においては、過去のデータからは株式が債券よりもローリスクハイリターンであることを知っていた方が良いのは間違いないと思います。

余談になりますが、私は株式100%、債券0の配分にしています。

今後長期投資をするつもりで、そしてこれまでに説明したことがその理由です。

ただ投資には、このような理論的な話だけでなく感情的・精神的な事も大きく関わってくるので、そのあたりも含めて自分に合った割合を設定してくださいね。