ネット証券で口座を作って投資を始めていくわけですが、ネット証券で投資することのできる商品は色々なものがあります。

その中でも代表的なものを説明します。

| 投資商品 | リスク | リターン |

| FX | ★★★★★ | ★★★★★ |

| 株式 | ★★★★☆ | ★★★★☆ |

| 投資信託 | ★★★☆☆ | ★★★☆☆ |

| ETF | ★★★☆☆ | ★★★☆☆ |

| REIT | ★★★☆☆ | ★★★☆☆ |

| 債券 | ★★☆☆☆ | ★★☆☆☆ |

<FX>

外国為替取引のことです。

為替の変動を利用して利益を得る方法です。

レバレッジ(てこの原理)を利用することができ、最大で自己資金の25倍の取引ができます。

少ない金額でも大きな利益を狙えますが、その分リスクが非常に大きいです。

投資というよりも投機です。

他にもレバレッジを使えるものに信用取引などがあります。

これらのレバレッジを使うFXや信用取引は、初心者は絶対にやらないようにしましょう!!

地獄を見ることになりかねません。

人生が詰む可能性すらあります・・・

<株式>

最もイメージのつきやすい代表的な投資対象です。

会社の株式を売買することで利益を得たり、株式を保有することで配当金や株主優待を貰うことができます。

会社の業績を分析したりチャートを分析することで、予想して売買します。

大きな利益を狙える反面、株価の値下がりによる損失も大きくなります。

代表的な投資対象ではありますが、投資を始めたばかりの初心者は個別株の取引は控えたほうがいいと思います。

やるとしても個別株を取引するのは、少し投資に慣れてきてからにしましょう。

会計の知識などを身につけて、会社の業績分析をある程度できるようになってからがお勧めです。

ただし、基本的には個別株はやらなくていいと思います。

ちなみに日本株は基本的には100株単位で購入になります。

米国株は1株単位で購入ができます。

<投資信託>

「ファンド」とも呼ばれます。

投資初心者の人に最初に最もお勧めなのがこの投資信託です。

初心者に限らず、大部分の個人投資家は投資信託を主軸に置くのが良いと思います。

最もお勧めなのですが、個別株などに比べると少しイメージがしづらいものかもしれません。

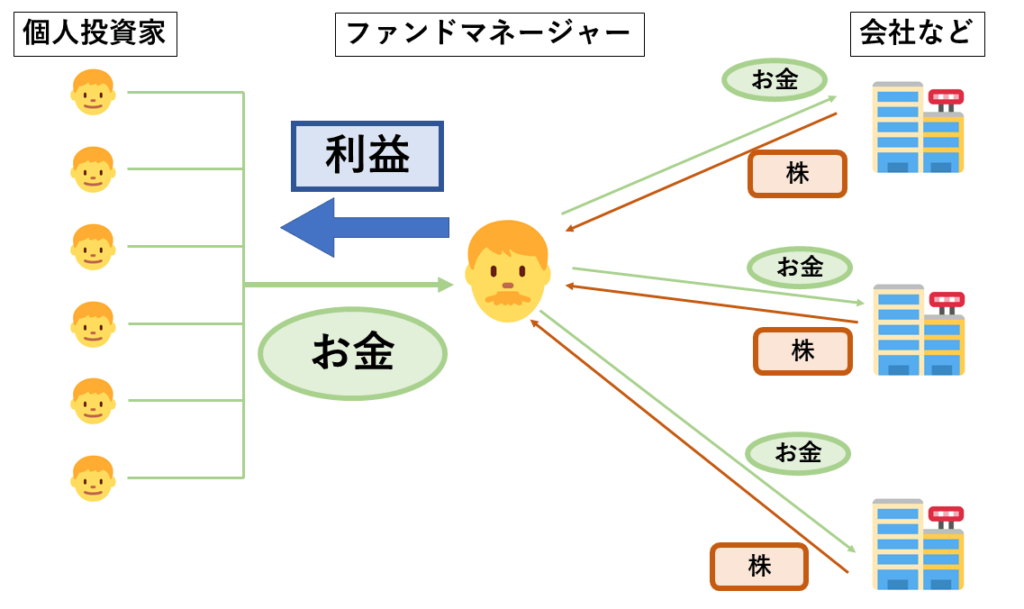

投資信託とは簡単に言うと「プロ(ファンドマネージャー)にお金を預けて、代わりに運用してもらう仕組み」のことです。

お金を預けた個人投資家はファンドマネージャーに手数料を支払います。

利益が出ればリターンが貰えますが、損失が出れば元本を下回ることもあります。

ファンドマネージャーは様々な株や債券などを買って、詰め合わせパックのようにして運用します。

投資信託で取り扱われる対象は、株式に限らず債券や不動産、コモディティ(金や原油や穀物などの現物)などと幅広くあります。

株式だけを集めた投資信託もあれば、債券だけを集めた投資信託や、不動産を取り扱う不動産投資信託(REIT)もあります。

また、株式や債券や不動産などが色々な種類が混ざった投資信託もあります。

例えば株式の投資信託を買ったとしたら、その投資信託に含まれる株の全てを少量ずつ買っているのと同じことになるという事ですね。

また投資信託には、このような株式や債券と言った内容のことではなく、タイプとして2つのタイプがあります。

それがアクティブファンドとインデックスファンドです。

アクティブファンド

ファンドマネージャーが積極的に保有銘柄の入れ替えなどをすることで、指数を上回る運用成績を目指す。

投資成果はファンドマネージャーの運用に左右される。

手数料が高い。

インデックスファンド

指数と同じ値動きをすることを目標とするため、ファンドマネージャーは積極的に保有銘柄の入れ替えなどはする必要はない。

投資成果はファンドマネージャーの運用とほぼ関係しない。

手数料は安い。

指数(ベンチマーク)とは、例えば日経平均などのことを言います。

日経平均とは、東証一部に上場している2000以上の企業の中から225の銘柄を選んで平均したものだと思ってください。

ざっくり言えば日本企業の代表の集まりの株価の平均で、日本経済の市場そのものを表しているともいえるものです。

他にはアメリカの代表的な企業30社の平均のNYダウ30種や、アメリカの優良企業500社の平均のS&P500など様々な指数があります。

投資初心者の人だけでなく誰にでもお勧めなのはアクティブファンドではなく、インデックスファンドです。

基本的には投資信託のインデックスファンドを主軸に置いた投資戦略が好ましいです。

理由などはまた別に説明します。

<ETF>

上場投資信託のことです。

投資信託自体が上場しているものです。

意味わかりませんよね・・・・・・

正直よくわからなくても大丈夫です。

投資信託とほぼ同じだと思って大丈夫です。

ただ、取引の方法が投資信託とは違い、株式と同じように取引します。

株式とETFはリアルタイムで取引ができますが、投資信託は注文して数日で約定(成立)します。

また株式とETFは「単価〇円で、株数は△株を注文」というような注文の仕方などをしますが、投資信託は値段を指定することはなく「〇円分注文」というような注文になります。

このあたりはよくわからなくても大丈夫です。

実際に取引してみないとわかりにくいですが、取引してみたらすぐにわかりますので、一旦スルーしても問題ありません。

このETFも投資信託同様で、初心者の人にお勧めです。

<REIT>

不動産投資信託のことです。

投資信託の一部で、ファンドマネージャーが投資者から集めたお金で株式や債券ではなく不動産への投資を行います。

間接的に不動産投資をしていることになります。

投資初心者の人も十分に投資対象の候補にしていいものだと思います。

<債券>

債券の中で国が発行するものが国債、会社が発行するものが社債です。

借金の借用書です。

投資家は国や会社などにお金を貸して、その利息を利益として得ます。

株式などに比べて比較的安全性の高い投資ですが、その分リターンも小さくなります。

ローリスクローリターンの投資ですので、守りの投資と言われます。

債券を集めた投資信託もあります。

初心者の人にもお勧めのものです。

リスクを下げる役割として組み込むものと考えてください。

自分のリスク許容度を考えて、投資資産全体に対する債権の割合を決めます。

ざっくり言えば、リスク許容度が高い人は債券を少なく、リスク許容度が低い人は債券を多めに持つというのが一般的な考え方です。

個人的には債券は保有していません(笑)

理由は後々説明しますね。